確定申告の時期が来て、今まさに外壁塗装費用を申告しようとしているあなた!

「外壁塗装費用は減価償却で申告できるのか」

「外壁塗装費用を減価償却で申告してメリットがあるのか」

以上のようなお悩みをお持ちではないでしょうか。

建物の価値を高めた塗装をした場合のみ、外壁塗装費用を減価償却として申告できます。減価償却として申告すると、経営状況を円滑にできるメリットがあるのです。

- 全ての工事費用を減価償却できるわけではない

- 修繕費より減価償却の方がメリットあり

- 減価償却で申告する為の4つの必須条件

- 減価償却費は定められた耐用年数で決まる

- 減価償却費の計算方法で迷う3つのケース

外壁塗装の減価償却について正しい知識を持ち、メリットを有効活用しましょう。

マンションの外壁塗装についてはこちらの記事で網羅的に解説をしています。

マンションの外壁塗装が初めてでも安心!4ステップでミスなく実行

榎本悟

一級塗装技能士・外装劣化診断士

1998年に「南大阪ペイントセンター」を創業し、住宅塗装の専門家として20年以上の経験を持つ。外壁診断や雨漏り診断の豊富な知識を活かし、耐久性と美観を両立させた高品質な施工を提供。さらに、窯業サイディング塗替診断士や雨漏り診断アドバイザーの資格も取得し、住宅の外装全般に関する幅広いアドバイスを行っている。

橋本卓哉

雨漏り診断士

学生時代に塗装業に携わり、大学卒業まで職人として経験を積む。卒業後は外装リフォームの営業・現場管理に従事し、これまでに1,000棟以上の施工を担当。豊富な知識と現場経験を活かして外装診断・施工に取り組んでいる。

1.全ての工事費用を減価償却できるわけではない

1-1.建物をグレードアップする場合は減価償却になる

1-2.原状回復や価値を維持する場合は修繕費になる

2.修繕費より減価償却の方がメリットあり!

2-1.赤字を抑えることができる

2-2.銀行からの融資が通りやすい

2-3.節税対策になる

3.減価償却で申告する為の4つの必須条件

3-1.外壁塗装費用が20万円以上

3-2.外壁塗装の周期が3年以上

3-3.耐久性を向上した塗装

3-4.原状維持以上の塗装

4.減価償却費は定められた耐用年数で決まる!

5.減価償却費の計算方法で迷う3つのケース

5-1.建物を複数の用途で使用している場合

5-2.中古物件を購入して外壁塗装した場合

5-3.災害時の補修で減価償却か修繕費か明らかでない場合

6.まとめ

全ての工事費用を減価償却できるわけではない

外壁塗装の工事の全てが減価償却の対象にはなりません。一般的な戸建て住宅の外壁塗装は対象にならず、不動産などの資産に適用されます。

その不動産の外壁塗装の中でも、減価償却の対象になる場合とならない場合がございます。減価償却の対象はどのような違いがあるのか、詳しくご紹介いたします。

建物をグレードアップする場合は減価償却になる

外壁塗装の際に、建物をグレードアップしたメンテナンスは減価償却の対象になります。資本的支出と言って、外壁塗装で価値や機能を高めたときにかかった費用と考えられます。

グレードアップした塗装とは、以下のような場合があります。

外観を変更したり耐久性を高める為に以前より高性能の塗料や材質に変更する場合は、減価償却の対象になるでしょう。

ただし、具体的な減価償却の適用に関しては、地域や国の税法や規則に基づいて行われます。詳しく知りたい方は国税庁(外部リンク)のホームページや専門の税理士に相談するのをおすすめいたします。

原状回復や価値を維持する場合は修繕費になる

建物の原状回復や価値を維持する為の外壁塗装は修繕費になります。このような塗装は本来の建物の状態に戻すだけなので、グレードアップした外壁塗装と判断されません。

修繕費の対象になる外壁塗装は、以下のような場合があります。

- ひび割れ・剥がれ補修

- 雨漏り補修

- 前回使用したグレードと同じグレードの塗料を使用

- 定期的な防水工事(経年劣化を防ぐ目的の場合など)

以上のように定期的な塗装や補修レベルの塗装などは、修繕費の対象となります。

建物の経営を円滑に進めるには、減価償却できない外壁塗装の場合を理解しておくのが重要です。

修繕費より減価償却の方がメリットあり!

外壁塗装費用の場合は、修繕費より減価償却で申告する方がメリットがあります。

不動産などを経営するオーナー様にとって、減価償却がどのようなメリットがあるのかをご紹介いたします。

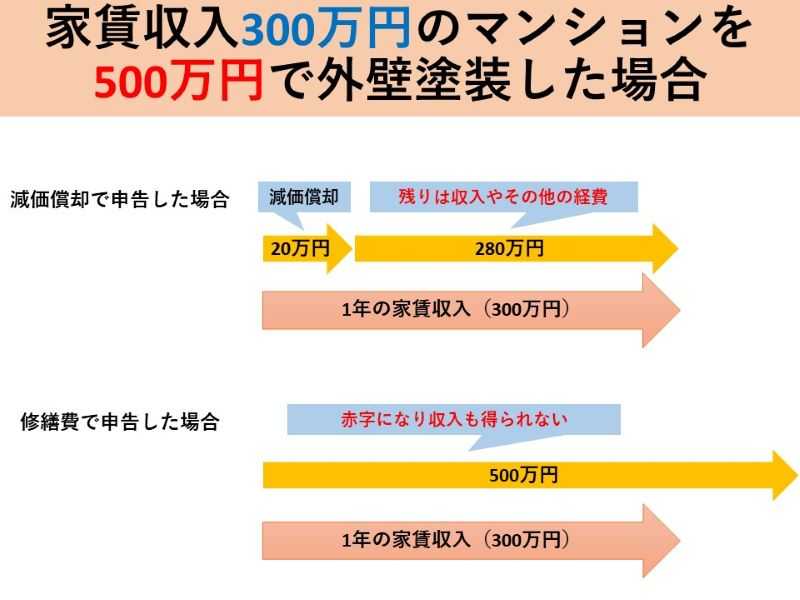

赤字を抑えることができる

外壁塗装費用を減価償却で申告すると、赤字を抑えることができるメリットがあります。

減価償却はかかった費用を毎年少しずつ経費として償却する為、1年間で必要な経費が少なく済みます。その為、経費の負担が減り赤字にならずに経営できるのです。

しかし、修繕費で申告すると一度に経費として計上しないといけない為、年間の収益より経費が上回ってしまう場合があるのです。そうなると、赤字になってしまい経営が苦しくなってしまう可能性があるかもしれません。

減価償却で申告した場合と修繕費で申告した場合を比較したのがこちらになります。

減価償却で申告したほうが赤字にならず収入も得て、円滑に経営を進めることができるとお分りいただけると思います。

黒字にして経営を円滑に進めていきたいオーナー様は、減価償却で申告するとメリットがあると留意いただきたいと思います。

銀行からの融資が通りやすい

減価償却で申告すると、銀行からの融資が通りやすいメリットがあります。

前項でご紹介した赤字を抑えることができるので、経営が順調であると評価されます。その為、銀行に融資を依頼した場合は、融資が通りやすいのです。

減価償却をして経営を順調に進めると、さらに経営しやすい環境になるというメリットがあるとお考えいただきたいと思います。

節税対策になる

減価償却で申告すると、長期的で安定した節税対策になります。

節税対策でポイントになるのが所得税です。所得税は、利益に対してかかる税金になります。マンションのオーナー様の場合は、家賃収入-経費=利益になります。経費が増えれば利益は減り、所得税が少なくなるのです。

減価償却で申告すると、毎年決まった金額を耐用年数の年月で償却します。その為、毎年決まった経費が家賃収入から引かれるので利益にかかる所得税を抑えることができるのです。

修繕費で申告すると一度に申告する為、その年の所得税は少なくなるかもしれません。しかし、長い目で見ると減価償却で申告する方が、安定した節税対策になるとご理解いただきたいと思います。

減価償却で申告する為の4つの必須条件

建物の外壁塗装費用を減価償却で申告するには、4つの条件がございます。これからお伝えする4つの条件を全てクリアできないと、減価償却で申告することはできません。

- 外壁塗装費用が20万円以上

- 外壁塗装の周期が3年以上(前回の塗装より3年以上経過している)

- 耐久性を向上した塗装

- 原状維持以上の塗装

それでは、詳しくご紹介いたします。

外壁塗装費用が20万円以上

一つ目の条件として、減価償却で申告する場合の外壁塗装費用は20万円以上でないといけません。外壁塗装費用が20万円未満の場合は、修繕費になります。

マンションなどの不動産を外壁塗装する場合は規模が大きいので、外壁塗装費用が20万円以上になる場合が多いでしょう。

申告する際に、外壁塗装にかかった費用を確認するようお願いいたします。

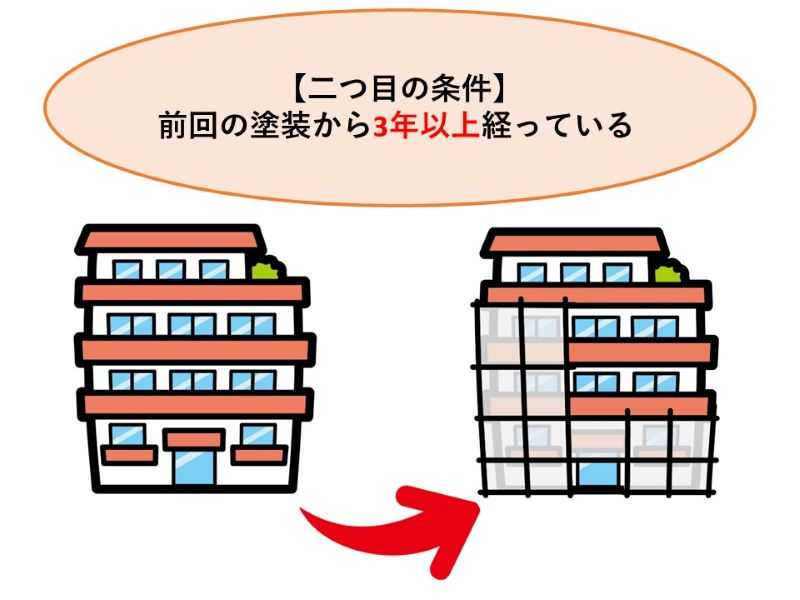

外壁塗装の周期が3年以上

二つ目の条件として、外壁塗装の周期が3年以上でないと減価償却できません。前回の塗装から2年しか経っていないなど、3年を超えていないと減価償却として申告することはできないのです。

補修が必要な箇所だけを短い周期で補修するのではなく、建物全体をまとめて補修する方が減価償却するには都合がいいのです。

費用の面から考えても、まとめて外壁塗装した方が単価が安くなりお得になります。短い周期で少しずつ塗装して費用を高くするのではなく、まとめて塗装して減価償却として申告しましょう。

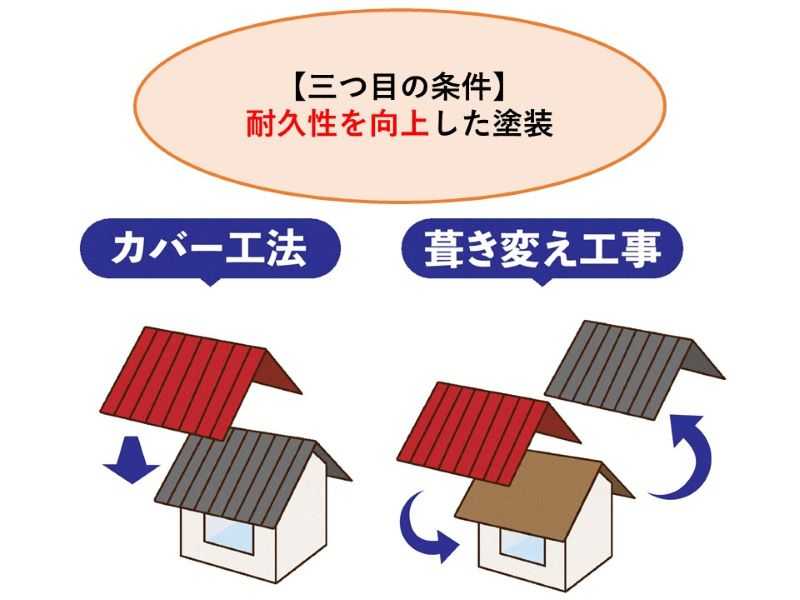

耐久性を向上した塗装

三つ目の条件として、耐久性を向上した外壁塗装をしないと減価償却できません。建物の耐久性を向上させるのは、建物自体を保護しグレードアップしたことに繋がるからです。

建物の耐久性を向上した塗装とは、以下のような場合がございます。

- 前回はシリコン塗料で塗装⇒今回は耐久性に優れた無機塗料で塗装

- モルタル外壁⇒ガルバリウム鋼板で外壁のカバー工事

- スレート瓦⇒ガルバリウム鋼板で屋根の葺き替え工事

減価償却するには、耐久性を高めてグレードアップした外壁塗装が必要であると留意いただきたいと思います。

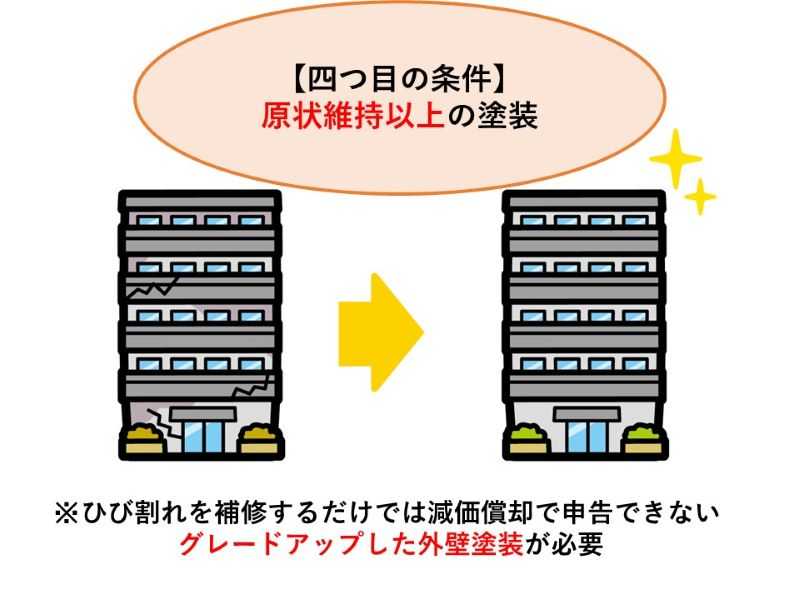

原状維持以上の塗装

四つ目の条件として、原状維持以上の外壁塗装でないと減価償却できません。以前と同じ状態に回復させる場合や劣化箇所を補修する場合は、減価償却として認められないのです。

原状維持になってしまう外壁塗装の事例をご紹介いたします。

- 前回の塗装でシリコン塗料を使用⇒今回の塗装も同じグレードの塗料を使用

- ひび割れからの雨漏り⇒ひび割れを補修して雨漏り防止

- 防水機能の低下⇒防水工事をして防水機能回復

このように、元の状態に戻す場合の外壁塗装は減価償却できません。

減価償却として申告したい場合は、原状維持以上の外壁塗装を施工するよう考慮いただきたいと思います。

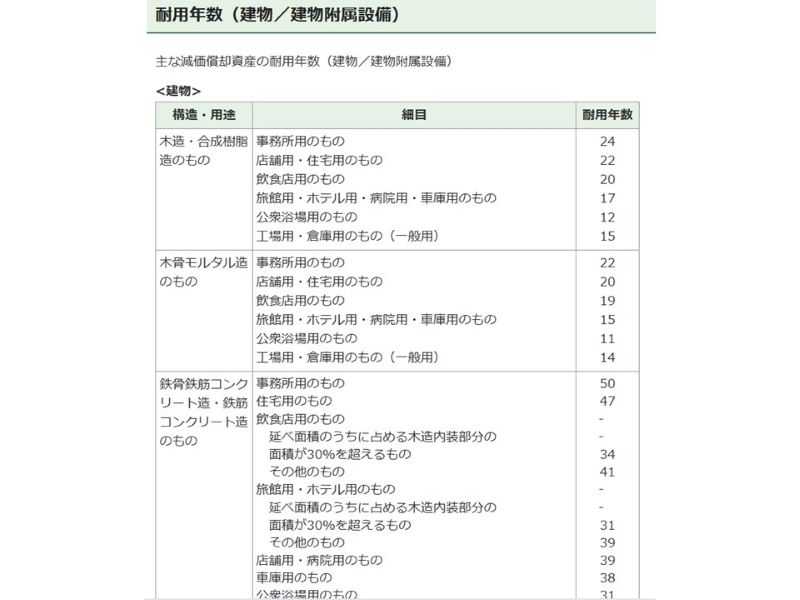

減価償却費は定められた耐用年数で決まる!

減価償却は、毎年分割して決められた減価償却費を計上します。その減価償却費は、定められた耐用年数で決まります。外壁塗装の耐用年数は塗料グレードなどは関係なく、外壁塗装を施工する建物の法定耐用年数を使用します。

主な減価償却資産の耐用年数は、国税庁のホームページで確認できます。

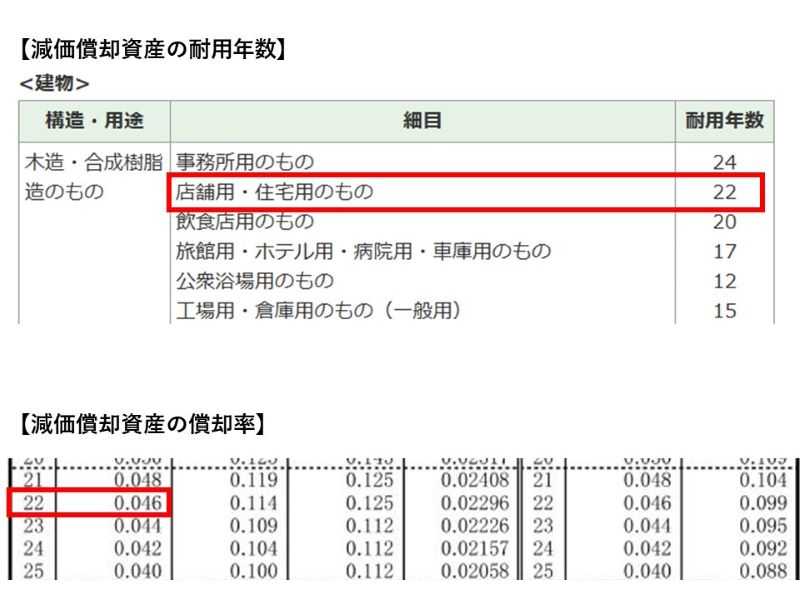

▼減価償却資産の耐用年数(出典:国税庁 確定申告書等作成コーナー)▼

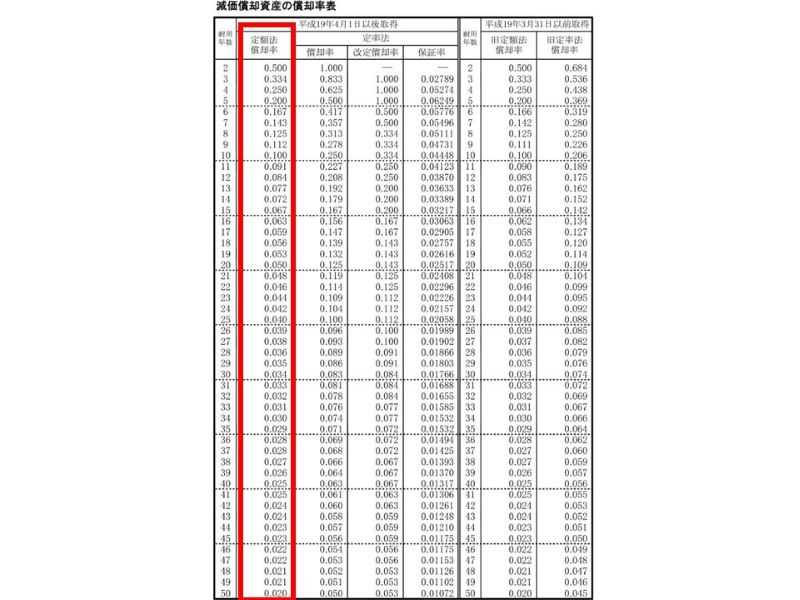

一年間の減価償却費の計算方法は以下の通りです。

償却率は耐用年数を確認してから、減価償却資産の償却率表で調べることができます。

▼減価償却資産の償却率表(出典:国税庁)▼

建物の償却率は定額法を使用します。

▼例えば、住宅用のマンションを500万円で外壁塗装をした場合▼

住宅用のマンションの耐用年数は22年になります。そこから、償却率を調べると0.046だと判断することができます。

以上のことから、一年間で23万円を22年かけて償却すると計算することができます。

減価償却費の計算方法で迷う3つのケース

マンションなどの建物を減価償却として申告する際に、お悩みになる場合があるかもしれません。そんなオーナー様の為に、一般的な場合と異なるケースをご紹介いたします。

建物を複数の用途で使用している場合

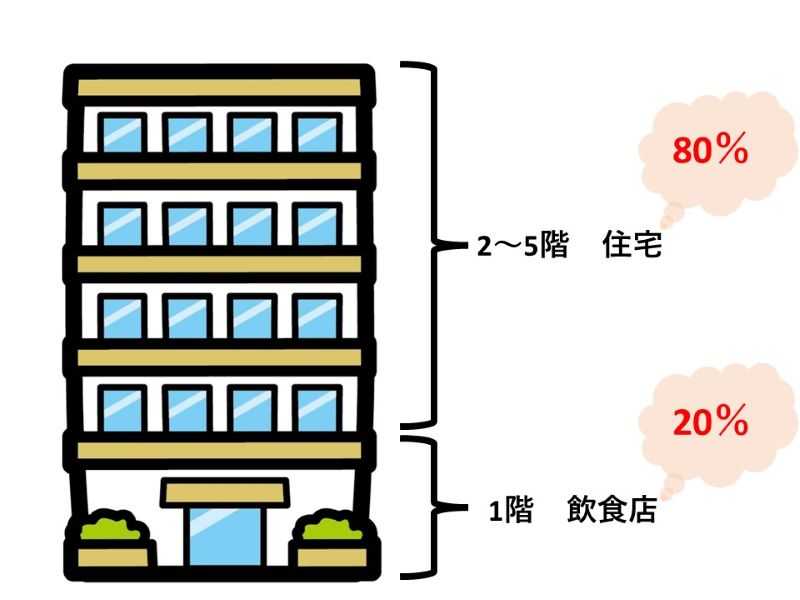

マンションなどの建物で、全てが住宅だとは限りません。1階が飲食店で2階から上が住宅であるマンションもあると思います。

耐用年数は飲食店と住宅で異なる為、それぞれの耐用年数が適用されると思われるかもしれません。しかし、建物自体は1つなので、適用される耐用年数も1つになるのです。

▼例えば、1階が飲食店で2階から5階が住居のマンションの場合▼

- 飲食店の割合=20%

- 住宅の割合=80%

住宅の割合の方が多い為、上記のマンションは住宅の耐用年数を適用することになるのです。

複数の用途で使用しているマンションは、一番多く使用している目的の耐用年数が適用されると考慮いただきたいと思います。

中古物件を購入して外壁塗装した場合

中古物件を購入して外壁塗装を行う場合は、経年劣化からの修理が目的なので減価償却できないと思われるかもしれません。

しかし、新しく事業をする為に購入した中古物件の外壁塗装費用は、資産取得に要した金額とみなされます。その為、減価償却の対象になるのです。

中古物件を購入して新規事業を行う場合の減価償却の対象となるのは、以下の通りです。

▼中古物件を購入しての新規事業の場合▼

- 新規事業のマンション購入費

- 事業を行う上での必要経費(外壁塗装費)

以上の合計金額が減価償却の対象となります。

減価償却は資産に適用される為、中古物件を購入して新規事業をするオーナー様は留意いただきたいと思います。

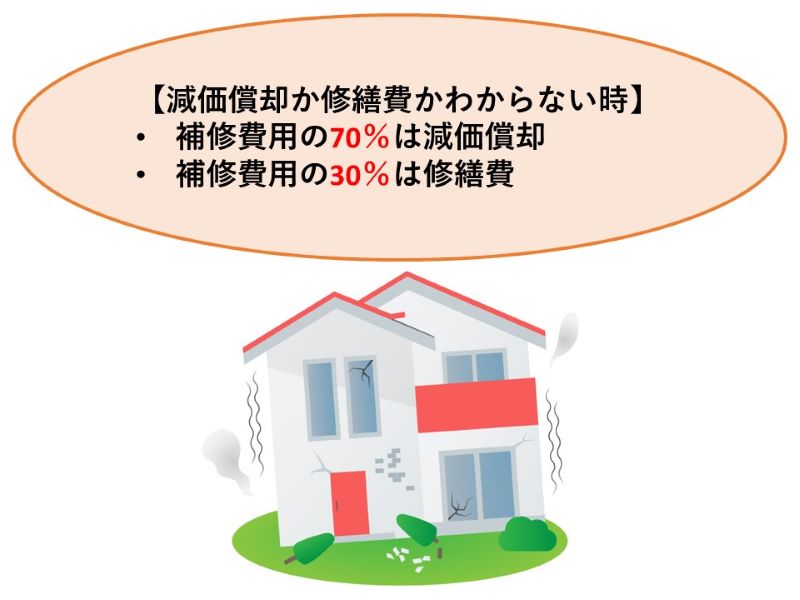

災害時の補修で減価償却か修繕費か明らかでない場合

災害によって被害を受けた建物を外壁塗装する場合、一般的に原状を回復するための塗装は修繕費になります。その為、災害による外壁の剥がれやひび割れを補修する場合は、修繕費の対象となります。

以上のケース以外で、災害時の補修費用のうち減価償却か修繕費か明らかでない場合は割合が決められています。

▼減価償却か修繕費か明らかでない場合▼

- 補修費用の70%⇒減価償却

- 補修費用の30%⇒修繕費

災害による外壁塗装でも、原状回復の場合は修繕費になると考慮しておくといいかもしれません。

修繕費か減価償却かはっきりしない場合は、国税庁(外部リンク)に相談するのをおすすめいたします。

まとめ

外壁塗装で建物をグレードアップした場合は、減価償却で申告するのが可能です。原状回復の外壁塗装は減価償却できないので注意が必要です。

減価償却費の計算方法が異なる場合もあるので、ご自身が所有している不動産が当てはまらないか確認する必要があります。

減価償却で申告する為に必要な条件がございます。

- 外壁塗装費用が20万円以上

- 外壁塗装の周期が3年以上

- 耐久性を向上した塗装

- 原状維持以上の塗装

減価償却費は定められた耐用年数で決まるので、国税庁のホームページで確認するといいでしょう。

経営を円滑に進めるメリットを得る為に、修繕費より減価償却で申告するのをおすすめいたします。